Loan Performer y Gestión de Riesgo Este artículo es una contribución de Innocent Anyahuru FCA, el socio consultor de NED Consultants. Está dirigido a la evaluación de los riesgos a los que están expuestos las instituciones de Micro Finanzas y cómo un software fiable como Loan Performer podría ser utilizado como una herramienta para minimizar o eliminar estos riesgos.

El riesgo es la posibilidad de pérdida o daños ocurridos. La gestión de riesgo es el proceso de evaluar el riesgo de pérdida o daño y luego tomar medidas para combatir el riesgo potencial. La gestión de riesgo podría decirse que es un proceso a través del cual cualquier institución de Micro Finanzas lleva a cabo la identificación de riesgos, análisis, evaluación, control, evitar, minimizar y o eliminar riesgos inaceptables.

Por lo tanto la gestión de riesgo consiste en la planificación, organización y control de las actividades de una organización con el fin de minimizar las consecuencias de los riesgos en los objetivos corporativos de una organización. Una organización puede utilizar una estrategia de gestión de riesgo en el proceso de gestión se puede incluir asunción de riesgos, prevención de riesgos, retención de riesgos, transferencia de riesgos o cualquier otra estrategia o combinación de estrategías en la gestión de eventos futuros.

La naturaleza y el proceso de transacción determinan los riesgos que pueden derivarse de esa transacción. En las instituciones de Microfinanzas hay muchos riesgos derivados de las transacciones de negocios de Micro finanzas. Estos negocios pueden incluir:

- Transacciones pequeñas y numerosas (préstamos, ahorros, acciones o transacciones de seguro)

- Préstamos para la actividad empresarial

- Préstamos sin garantía

- Seguimiento Grupal

- Enfoque en los clientes pobres

- Tasas de interés a nivel de mercado

Las transacciones mencionadas podrían conducir a muchos tipos de riesgos, dependiendo de la estructura del sistema de información, pero todos los riesgos podrían resumirse como sigue:

- Riesgo Operacional

- Riesgo de Crédito

- Riesgo de Mercado

- Riesgo de Cumplimiento

- Riesgo de Liquidez

Riesgo Operacional

Los riesgos operacionales son los que pueden surgir debido al fallo en el:

- Sistema de control interno,

- La incapacidad del personal para llevar a cabo su trabajo fiel y eficiente,

- Incapacidad del hardware y software para administrar eficientemente,

- Eventos externos que podrían afectar fácilmente lo anterior.

Los riesgos anteriormente mencionados podrían ser fácilmente mitigados mediante el uso del software Loan Performer. Loan Performer no pierde de vista lo que se ha ingresado al sistema y las operaciones que él o ella han realizado durante un periodo determinado. Esto es útil tanto para el mantenimiento de seguridad para la recuperación de las transacciones perdidas.

Puede imprimir un informe de mantenimiento de auditoría sólo si ha activado la parte contable del programa (Sistema\Configuración\Contabilidad - "Fije el inicio del año financiero"). Esto puede ser necesario en caso de irregularidades cuando es necesario saber quién es el responsable de una transacción específica. En adición los procesos de aprobación para préstamos están igualmente integrados en el sistema, lo que significa que en caso de cualquier personal de conceción de préstamos fuera de su límite realice transacciones no autorizadas. Funciones de Mensajería incorporadas en el software siempre pueden ayudar al personal a estar alerta de sus de funciones y reducir el riesgo de fracaso.

Además, el Software es de alta seguridad, ya que se ejecuta en SQL Server con Nombre de Usuario y contraseña de instalación, Fija Niveles de Acceso a Usuarios, Informe de Login de Usuarios, e Informes de Seguimiento de Auditoría. Facilidad de respaldos lo que hace el software aún más confiable en el manejo de muchos tipos de riesgos en la institución de Micro Finanzas, ya que es muy fácil de recuperar cualquier dato perdido desde la facilidad de respaldos.

Riesgo de Crédito

El riesgo de crédito se refiere a las posibilidades de que un prestatario no haga los pagos como debidos. Lo que ocurre con la cartera de crédito de cualquier IMF va a determinar la supervivencia de la IMF. Riesgo de Crédito podría ser en la forma que el Monto del préstamos ambos principal e interés eran debidos y no se pagaron y la IMF no pudo ver los indicadores o los garantes no podían compensar el fallo del prestatario.

Los riesgos asociados con los préstamos podrían clasificarse en:

- Riesgo de Reembolso de Préstamo por default

- Riesgo de exposición

Exposición se refiere a

Riesgo de Mercado:

Este es el riesgo que ocurre como consecuencias de cambios en la industria, como las variaciones de las tasas de interés.

Riesgo de Cumplimiento :

Este es el riesgo de incumplir los requisitos legales, declaraciones, normas legales, otras disposiciones oficiales pertinentes y reglamentos internos que implican amenaza de sanciones oficiales, pérdidas financieras y la pérdida de la reputación

Riesgo de Liquidez:

Este es el riesgo de que una IMF no pueda cumplir con sus obligaciones a su vencimiento sin recurrir en costos sustanciales en la forma de refinanciamiento caro o en la forma de vender activos.

Estos riesgos resumidos anteriormente podrían abordarse con un Software de IMF mediante el uso eficaz de los informes de control y controles de sistema en Loan Performer que podrían ayudar a un usuario a obtener datos precisos que sería una columna vertebral para evaluar la posibilidad de riesgo y sus posibilidades u ocurrencia. Con Loan Performer, un gran cantidad de relaciones puede ser calculada y se utiliza para evaluar el rendimiento, pero las medidas más comunes de desempeño de las IMF es la rentabilidad.

La rentabilidad se mide utilizando los siguientes criterios: Retorno sobre Activos (siglas en inglés ROA) = ganancias netas/total de activos muestra la capacidad de gestión para adquirir depósitos a un corto plazo e invertirlos en inversiones rentables. Esta relación indica cómo se genera mucho ingreso neto por Naira de activos. Cuando mayor sea el ROA, más la rentabilidad de la IMF que indica bajo nivel de exposición global al riesgo. La rentabilidad del capital invertido (siglas en inglés: ROE) = ganancia neta/ patrimonio total. ROE es el indicador más importante de la rentabilidad y el crecimiento potencial de un banco. Es la tasa de retorno a los accionistas o el porcentaje de retorno en cada Naira del capital invertido en el banco. Relación del Costo a Ingreso (C/I) = costo total/total de ingreso generado por el costo de Naira. Eso es lo caro que es para el banco producir una unidad de producto. Cuando menor sea la relación C/I, mejor será el rendimiento del banco.

Rendimiento de Liquidez

Liquidez indica la capacidad de la IMF para cumplir con sus obligaciones financieras de manera oportuna y eficaz. La liquidez de cualquier IMF determina como sobrevive la IMF. Los pasivos financieros son atraídos a través de canales de distribución al por menor y al por mayor.

Hay tantos informes en Loan Performer donde los riesgos asociados a los préstamos podrían ser analizados y proporciones calculadas para permitir la gestión de determinar los riesgos relevantes asociados a cada préstamos. Estos incluyen:

Préstamos Aprobados/Rechazados/Pendientes;

Informe sobre Reembolsos;

Cartera Activa por Asesor de Crédito;

Informe de Reembolso de Préstamos Eliminado;

Informe de Ciclos de Préstamo;

Informe de Préstamos Castigados y Reprogramados;

Informe de Atrasos;

Informe de Antigüedad;

Informe de Cartera a Riesgo;

Informe de Análisis de Cartera,

Informe de Monitoreo;

Informes de Cartera ;

Informes de Categoría;

Informe de Reembolso de Miembros de Grupo;

Montos por Miembros de Grupo;

Informe de Atrasos de Miembros de Grupo;

Informe de Monitoreo de Desempeño y muchos informes disponibles en Loan Performer.

Loan Performer es una de las soluciones preferidas por las instituciones de micro finanzas, ya que apoya la administración de muchas maneras gestionando el Riesgo operacional, Riesgo Crediticio, Riesgo de Mercado, Riesgo de Cumplimiento y Riesgo de Liquidez.

Qué es lo nuevo en Loan Performer 8.16?

Desde el año pasado, hemos estado trabajando incansablemente en la entrega de Loan Performer 8.16 y al entrar el año 2015, nos complace resaltar lo que debe esperar cuando finalmente sea liberada. Esta versión está llena de nuevas características y mejoras que serán de interés para instituciones de micro finanzas, SACCOS y bancos. Adelantamos que esto dará una nueva sensación de fresca de flexibilidad, comodidad, facilidad, confiabilidad, transparencia y eficiencia en la prestación de servicios micro financieros a los clientes . A continuación lo que va a encontrar en LPF8.16.

- Loan Performer advierte al usuario al ingresar un Depósito a Plazo si el cliente todavía tiene un Depósito a Plazo pendiente.

- Informe Regulatorios adicionales para el Banco Central de Ghana.

- El usuario puede enviar un mensaje después de ingresar un Reembolso de Préstamo.

- La posibilidad de que un usuario seleccione un formato de imagen para foto y firma del cliente y una opción para definir el tamaño Máximo del archivo en Sistema/Configuración/General.

- Foto y Firma del cliente agregado sobre una segunda página del Reembolso de Préstamo.

- La disponibilidad de una IPA – Interfaz de Programación de Aplicaciones. Estos es para desarrolladores de 3ra parte que deseen crear aplicaciones con interface con la base de datos de Loan Performer. Esta IPA ofrece flexibilidad para integrar Pagos de Dinero Móvil en Loan Performer con cualquier proveedor de servicio móvil.

- Posibilidad de imprimir Tarjetas de Identificación para los clientes.

- Una opción para definir los gastos administrativos y tasas de interés por ciclo de préstamo.

- Capacidad de Loan Performer para cargar automáticamente multas sobre préstamos con cambios de fecha. Esto significa que las multas se pueden calcular incluso si la oficina está cerrada.

- Una opción para enviar un mensaje al correo electrónico en el cumpleaños del cliente.

- Si el cliente pasa a hacer una transacción de ahorros en su cumpleaños, LPF informa al cajero que luego puede felicitar al cliente.

- A la instalación de LPF8.16, Loan Performer automáticamente configura el ODBC, lo que significa menos molestias para las nuevas instalaciones.

- Capacidad de Loan Performer para obtener el histórico de las últimas X contraseñas (en Configuración/Usuarios/General). LPF entonces válida las contraseñas contra las últimas X contraseñas.

- Un número máximo de miembros del grupo puede ser fijado (en Configuración/Registro 1), que restringe el ingreso de miembros adicionales si el máximo es excedido.

- Un informe sobre préstamos refinanciados fue agregado.

- Un informe para agregar la foto del cliente en el informe de Histórico de Contactos.

- Un – externo – Portal Web para Cliente que permite al cliente de una institución microfinanciera ver su/sus cuentas de acciones, ahorros y préstamos vía internet (ver el artículo separado en esta Publicación).

- Capacidad de usuarios para recuperar el estado de ahorrantes en orden descendente o ascendente.

- Reembolsos automáticos de préstamos desde ahorros cuando el préstamo es debido.

- El usuario puede definir diferentes productos de Acciones (bajo Sistema/Configuración/Acciones).

Versión 8.16 una vez disponible es gratis para los usuarios de Loan Performer existentes además del Portal Web de Cliente y el IPA.

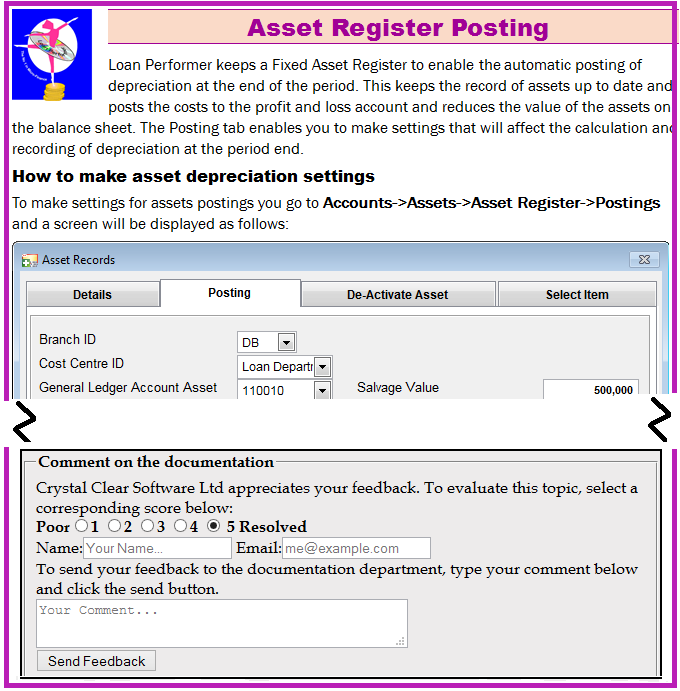

En un intento por mejorar nuestros archivos de ayuda, manuales de capacitación y soporte, los usuarios de Loan Performer pueden enviar sus comentarios y observaciones sobre el contenido de los temas de ayuda en línea. Cada página de ayuda en la web ahora cuenta con una sección de comentarios de los usuarios, al pie de página que permite al lector evaluar un tema usando un 5 – sistema de calificación de estrella y agregar un comentario. El lector será capaz de hacernos saber si el tema ha sido de utilidad o no. Su opinión sobre el contenido del archivo de ayuda es importante para nosotros, así que no dude en enviar sus comentarios. Haga click en el siguiente enlace para acceder a nuestras páginas de ayuda en línea: http://www.ccs.co.ug:8084.

Con esta nueva innovación de la ayuda en línea, nos vamos hacer una idea de cómo los usuarios utilizan nuestra documentación, lo que están buscando y lo que ellos recomiendan.

Como puede observarse, la sección de comentarios adjunta va a permitir que nosotros recolectemos los siguientes datos:

Temas vistos – Qué temas tienen el tráfico más alto o bajo, para que podamos ser capaces de priorizar el trabajo?

Recuento de Usuario – Cuántas personas están utilizando nuestro sistema y cuándo se usa?

Clasificaciones de Temas – A 5 – sistema de calificación de estrellas que permitirá reunir la satisfacción de usuario.

Hora y Fecha – Para que podamos conocer la última vez que una página en particular se ha actualizado y se comparan con la fecha en que el cliente consultó la página.

Notificaciones por correo electrónico sobre la actividad del usuario y los comentarios agregados a los temas

Contexto – ayuda sensible llamadas que han sido invocadas a través de la tecla F1.

Versiones de esas páginas de ayuda tal que podemos saber a qué versión del LPF se aplican los comentarios de los clientes.

Datos Analíticos como palabras claves y términos de búsqueda que están utilizando y no dio ningún resultado. Esto proporcionará información valiosa sobre cómo los usuarios utilizan nuestra documentación y cómo puede ser mejorado.

En conclusión, esta nueva aplicación nos permitirá generar informes y analizar el uso y satisfacción del cliente con el fin de brindarle un mejor servicio.

En esta sección nuestro Director Técnico le da algunos consejos útiles para hacer su vida con Loan Performer más amigable.

Cómo corregir los ‘Errores de Principio’?

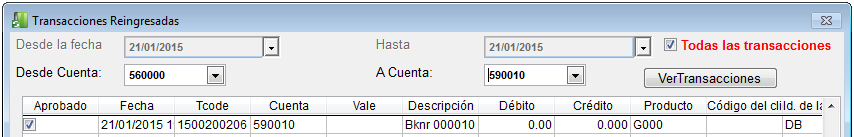

Un "Error de principio " ocurre cuando un ingreso es registrado en una cuenta del LM incorrecta. Es posible corregir estos errores siempre y cuando no se haya realizado el cierre del día. Vamos a ver cómo llegamos a solucionar este problema en Loan Performer.

Suponiendo un monto de USD 1000 que fue registrado incorrectamente sobre la cuenta ‘Servicios de Seguridad’ y nos gustaría moverlo a la cuenta ‘Gastos de Alquiler’. Podemos hacer lo siguiente:

- Vaya a Contabilidad > Transacciones LM > Reingreso de Transacciones.

- Seleccione la fecha de transacción

- En la lista que se despliega ‘Desde la cuenta’ seleccione la cuenta en la que se ha hecho el ingreso.

- Click en ‘Ver Transacciones’ (Todas las transacciones abiertas sobre esta cuenta serán desplegadas).

- Seleccione la transacción que desea corregir.

- En la lista que se despliega ‘A cuenta’ seleccione la cuenta a la que el ingreso debe ser movido (la cuenta corregida).

- Click ‘Guardar’.

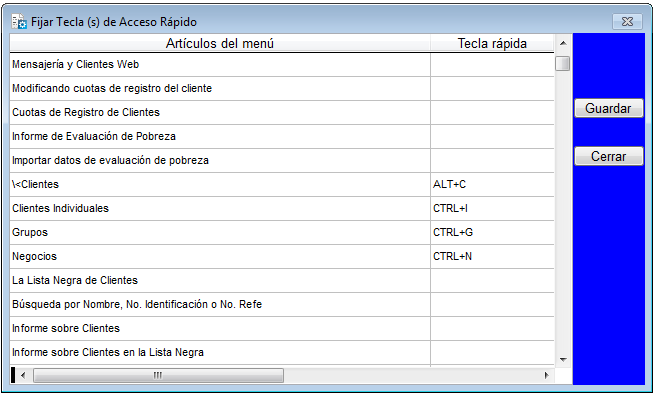

Cómo configurar las Teclas de Acceso Directo al menú?

Lo más probable es que su sistema sea usado por diferentes usuarios que visitan los mismos módulos, menús y ventanas una y otra vez, día tras día. Puede configurar accesos directos para diferentes ventanas y elementos del menú para que sus usuarios no tenga que pulsar click en todo el camino hasta la ventana que les gustaría desplegar - cualquier persona agradecerá la cantidad de tiempo y los clicks de mouse que esto puede ahorrar. La siguiente es la forma de configurar teclas de acceso rápido:

- Vaya a Sistema >Fijar Teclas Rápidas.

- En la columna 'tecla rápida’ ingrese la información para el acceso rápido para la ventana que desea que se abra cuando se pulsan las teclas de acceso rápido.

- Click ‘Guardar’

Qué tan Seguro debemos ser?

La seguridad es de suma importancia por lo que antes de empezar a configurar una conexión con SQL Server, debe decidir el tipo de seguridad que va a utilizar.

Abrir Conectividad a la Base de Datos (ODBC) es una interfaz de programación estándar abierta (PIA) para acceso a base de datos.

El recurso de datos ODBC crea un link entre su aplicación (Loan Performer) y su base de datos LPF contenida en el Sistema de Base de Datos Relacionales (RDBMS) SQL sobre su servidor dedicado o estación de trabajo.

Para poder acceder a su base de datos usted necesita crear un DNS en su aplicación de recurso de datos ODBC. Un Nombre de origen de datos (DSN en inglés) es una estructura de daros que contiene información necesaria para conectar la base de datos.

La información necesitada es la siguiente:

1. Nombre de DNS

2. SQL Server/Estación de trabajo dedicado conectado a (Nombre o dirección IP y la instancia de SQL server)

3. Cómo SQL server verifica la conexión, ya sea de la autenticación de windows integrada o Autenticación de SQL server

4. Base de datos conectada a

Hay principalmente dos tipos de DNS que puede utilizar para conectarse a la Base de Datos LPF:

DSN Sistema: Para cualquiera usando la estación de trabajo, por ejemplo; no importa quien inicie sesión en la máquina, el sistema DSNs puede ser visto por todos los usuarios, y se almacenan en la sección de Registro de la Máquina Local (el que inicia sesión en el ordenador /cualquier usuario del sistema tendrá acceso directo a la base de datos desde el ODBC si configurado para DSN Sistema).

DSN Usuario: Trabaja para un usuario específico en una máquina/estación de trabajo. Por lo tanto, si alguien que no sea la persona que creo el usuario DSN inicia sesión en esa máquina, entonces el Usuario DSN no se mostrará. Este DSN es almacenado en la sección de Registro del Usuario Actual.

Sugerimos tres alternativas que puede considerar:

- Usar autenticación de windows, lo que significa que tendrá que administrar a los usuarios en SQL Server. Se requiere que cada usuario este matriculado en SQL Server y se le haya concedido acceso individual a la base de datos. Esto ofrece manejo simple, un funcionamiento perfecto y una excelente seguridad.

- Utilizar autenticación de windows pero la administración de ingresos en SQL Server para uno o más grupos de windows. Esto hace la administración de seguridad en SQL Server sencillo (como los grupos de windows necesitan ser configurados una sola vez), pero pierde la capacidad de identificar fácilmente a los usuarios en SQL Server y un seguimiento de su historial de transacciones.

- Utilice una o más cuentas de login de SQL Server para acceder al Loan Performer. Estas son las cuentas de configuración que serán utilizadas por todos sus usuarios. Esto es adecuado si no le preocupa el seguimiento de usuarios y posiblemente tener su propia interface de usuario final o tabla de seguridad del sistema. Cuando un usuario intenta tocar SQL Server, se le solicitará que ingrese con nombre de usuario y contraseña.

|

Nuevo: Porta del Cliente LPF

Con Loan Performer 8.16 nuestros clientes pueden ofrecer a sus clientes el acceso web a la base de datos de Loan Performer para recuperar estados en línea sobre acciones, ahorros y cuentas de préstamos de sus propias cuentas. Además de los estados, el cliente también puede enviar/recibir mensajes usando la dirección IP/Url proporcionada por la IMF / SACCO.

Qué se requiere para permitir el acceso por internet a las cuentas de sus clientes? Necesita de Loan Performer 8.16 y necesita colocar la base de datos en un servidor web. También se necesita una licencia Loan Performer que habilita su base de datos para acceso a los clientes. También debe configurar Loan Performer para permitir el acceso a la base de datos con un nombre de usuario y contraseña. Vamos a ir paso a paso.

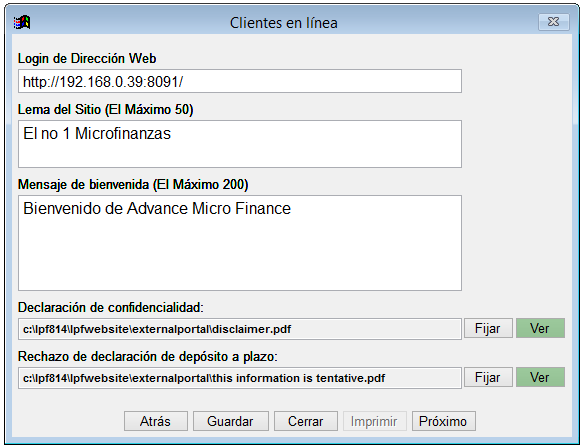

1. Configuración del Sistema de Acceso en Línea

Lo primero es configurar el Portal Web en Loan Performer. Debe ir al menú Sistema/Configuración/Configurar Acceso en Línea. Esta página contiene la dirección http, donde el cliente puede iniciar sesión. También tiene una frase de identificación del producto y un mensaje de bienvenida creador por la IMF/ SACCO. También se puede agregar una declaración de confidencialidad y aviso legal.

Ver el resultado en el paso 5, abajo.

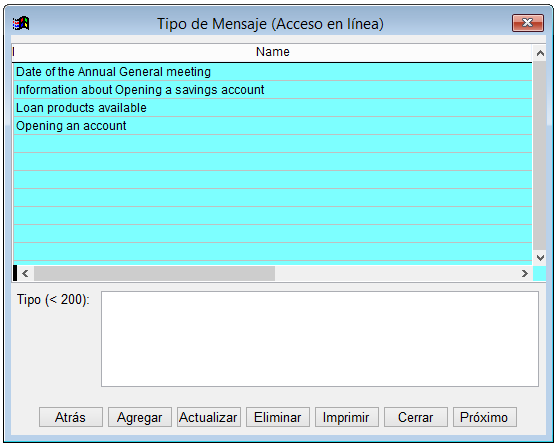

2. Ficheros de apoyo/Muestra más tipos de mensaje

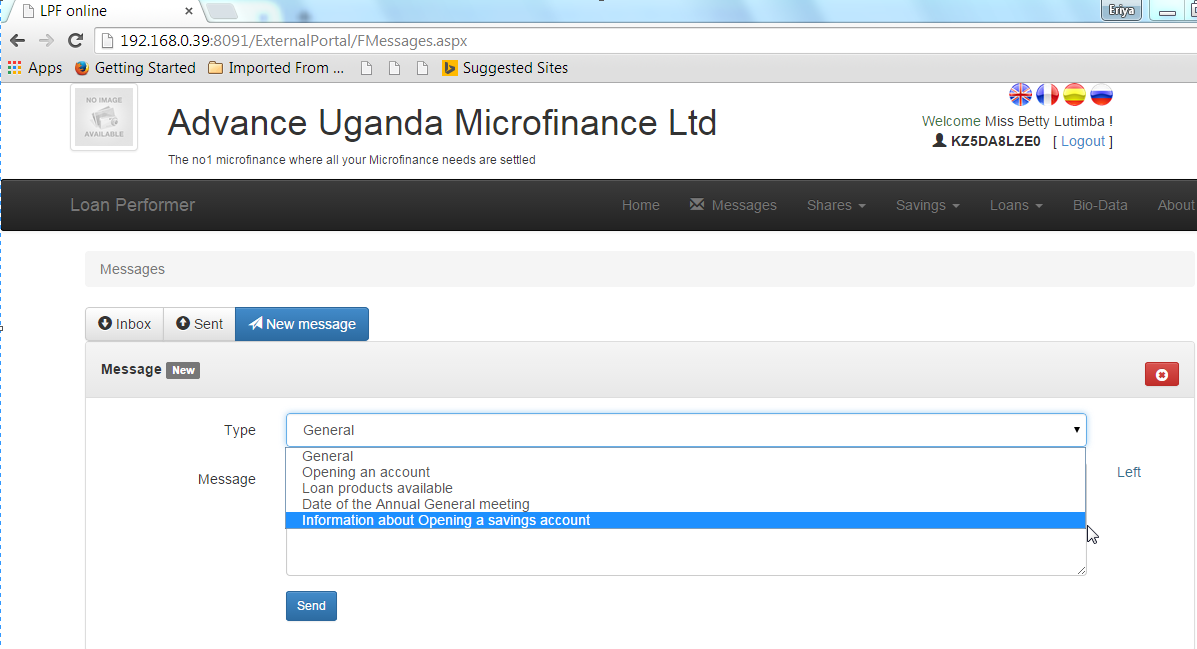

En el menú “Ficheros de Apoyo/Mostrar más tipos de mensaje” (Mensajes en línea) puede configurar los mensajes generales que estarán disponibles para los clientes en línea cuando ellos seleccionen “Nuevo mensaje”.

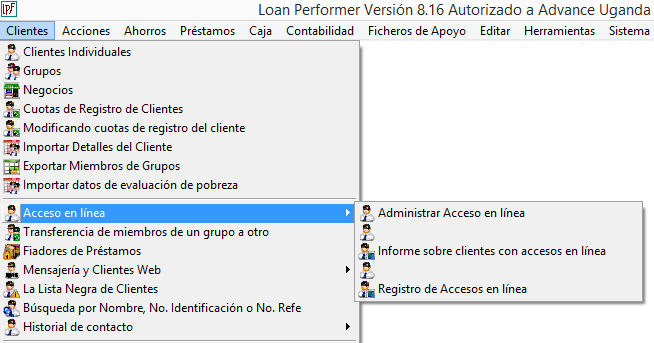

3. Acceso en Línea

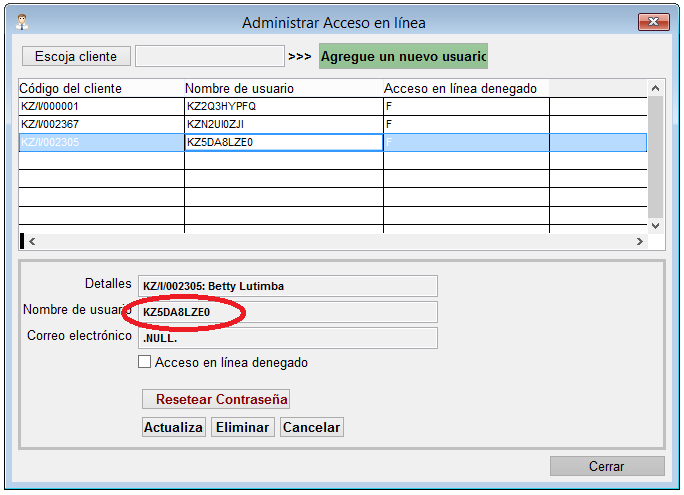

En el menú ‘Acceso en línea’ en el Loan Performer menú de clientes, el usuario puede administrar los clientes que pueden tener acceso a internet, restablecer sus contraseñas o cancelar su acceso.

También se pueden imprimir informes con acceso a internet, así como los mensajes enviados/recibidos y un registro sobre el uso en línea.

El usuario Loan Performer también puede enviar y recibir mensajes para/de los clientes. También indicará desde el lado de la IMF y cliente si el mensaje fue leído /visto en la página de mensajes enviados.

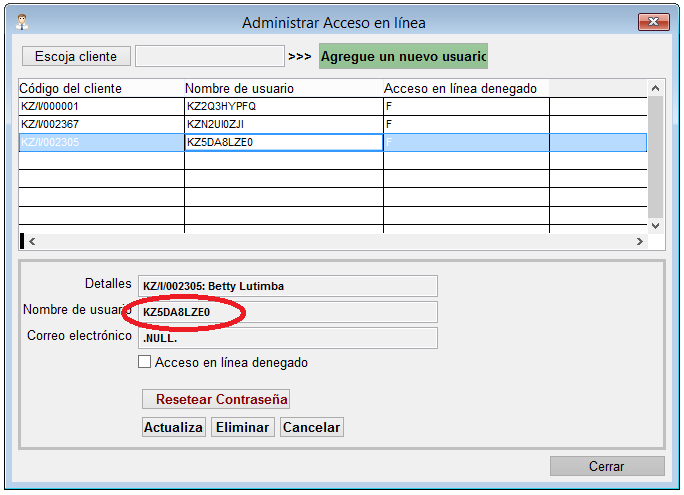

4. Comunicar detalles de Login

Cuando se selecciona un cliente, LPF automáticamente genera un nombre de login. La contraseña iniciar es star-username-hash, pero el cliente está obligado a cambiarla la primera vez que ingrese. Si el cliente tiene una dirección de correo electrónica, está información puede ser enviada automáticamente a la dirección del cliente.

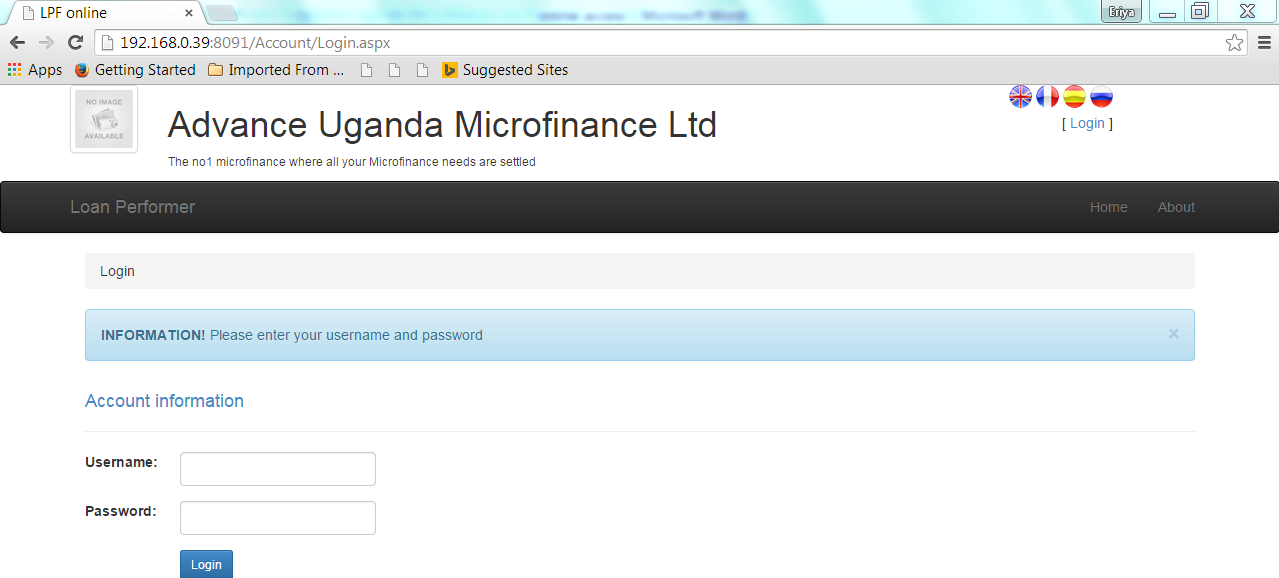

4. Sitio Web

Ahora vamos al portal web e ingrese la dirección en nuestro navegador. Vemos que tiene el nombre de la institución (que viene del archivo de licencia), y la información del sitio. También vemos la solicitud de login donde el cliente debe ingresar el nombre de usuario y contraseña.

5. Idiomas

Una vez conectados también vemos el mensaje de bienvenida, el cliente que ha accedido a la página y el acuerdo de responsabilidad. En la esquina superior derecha, la selección de idiomas de Loan Performer es proporcionada con los colores de la bandera. (Inglés, Francés, Español y Ruso) actualmente. A diferencia de la tradicional interfaz de Loan Performer, el usuario puede cambiar el lenguaje en cualquier página durante su sesión activa.

6. Enviando mensajes desde/a IMF

Una vez iniciada la sesión, el cliente/miembros pueden acceder al Estado de Acciones, Estado de Ahorrantes, Tarjeta Mayor Personal, Estado de Depósitos a Plazo, Tarjeta Mayor de Préstamos o ver alguna información institucional o proceder a enviar o leer un mensaje a/desde la IMF/ SACCO.

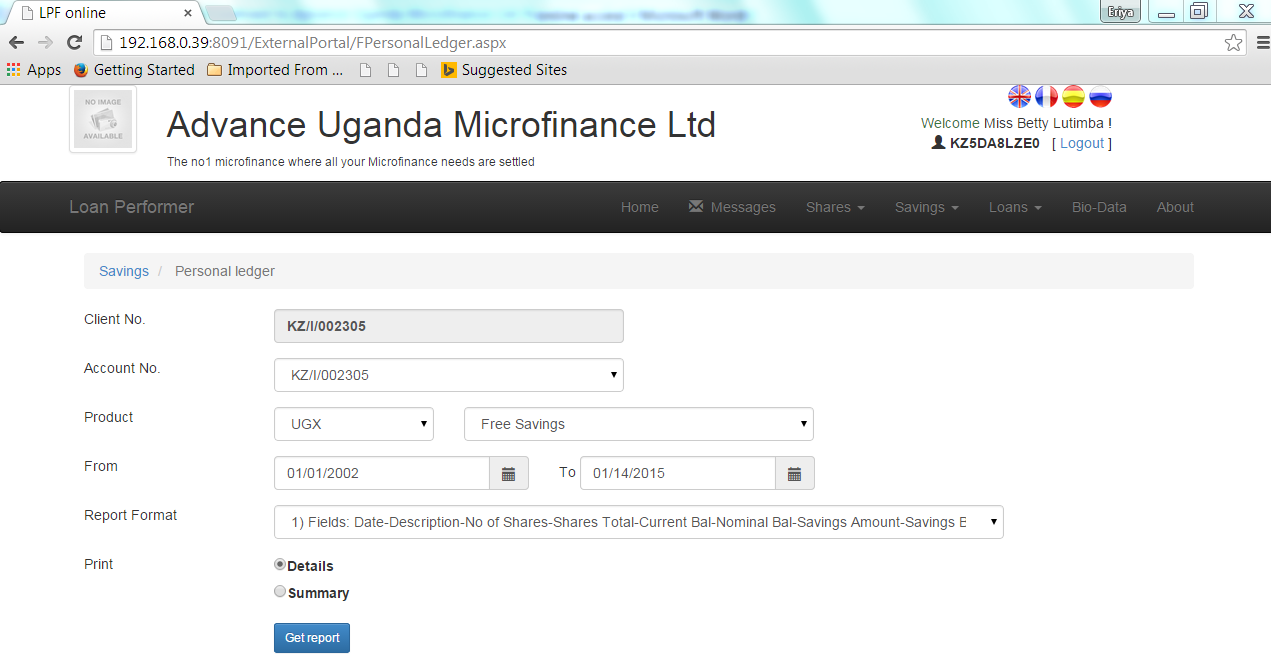

Ejemplo de acceso a la Tarjeta Personal:

Esto cargará la Tarjeta Personal, entonces pulse click para obtener el informe.

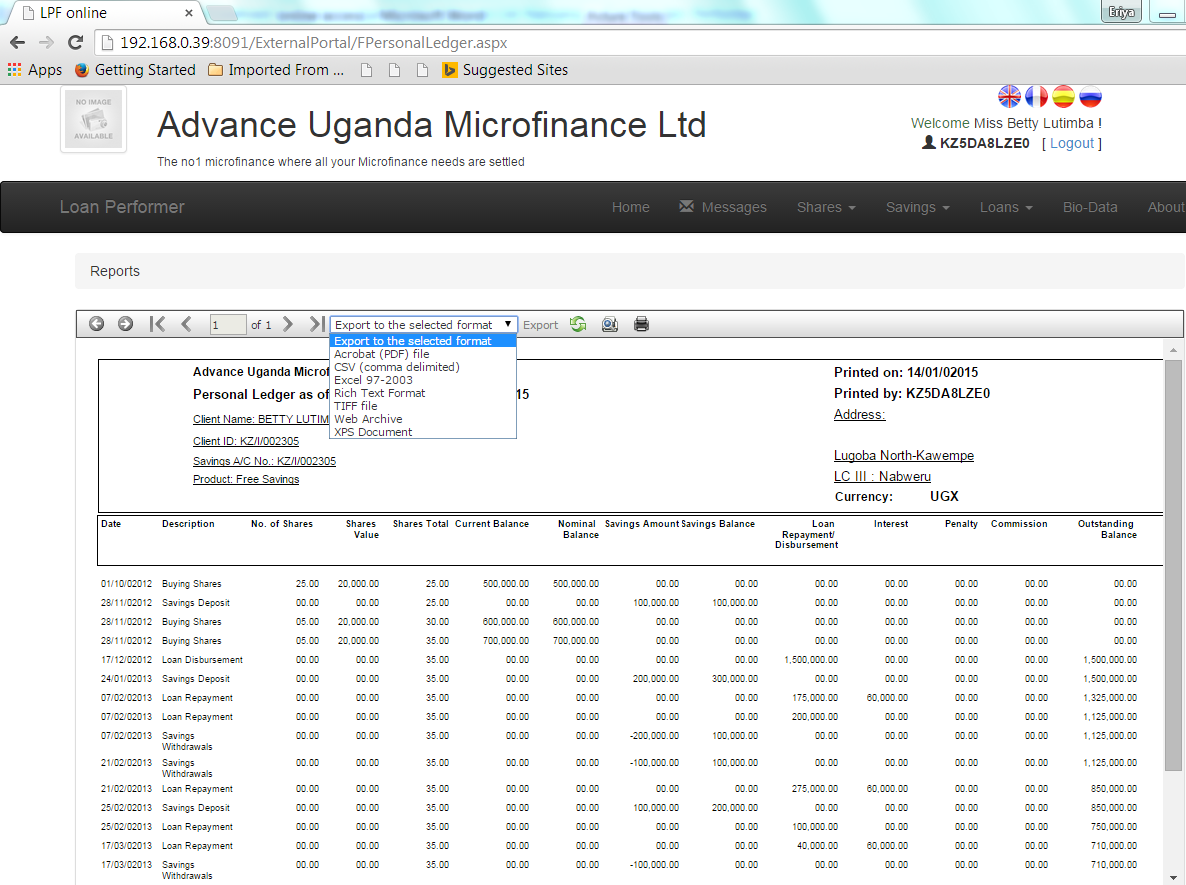

Note que el informe es exactamente el mismo como si impreso desde la interfaz normal en Loan Performer.

El informe se puede exportar a otros formatos como XLS, PDF etc. como se muestra en el menú desplegable.

Hasta ahora el panorama de posibilidades del Portal Web de Clientes. Estamos seguros que con el tiempo se ampliará la funcionalidad. Por favor háganos saber que más le gustaría ver aquí.

NED Consultants nuestro Rep. en Nigeria

En esta columna presentamos diferentes representantes de países que los pueden ayudar con la capacitación, implementación o soporte. En esta ocasión presentamos a uno de nuestros representantes en Nigeria, ED Consultants. Innocent Anyahuru es el Socio Director, Certificado Implementador de Software.

Innocent Anyahuru de NED Consultants, nuestro representante en Nigeria

Innocent Anyahuru ha estado en Prácticas de Tecnología de Información desde 1990 y ha llevado a cabo la automatización de muchas instituciones tanto del sector público como privado. Innocent ha participado en la implementación de Loan Performer desde 2004; y ha supervisado la impementación del software Loan Performer en más de diez sitios en Nigeria

.

NED Consultantses un proveedor de Soluciones de Tecnologías de Información que abarca Software, Hardware, Datos, Capacitación y Soporte.

NED Consultants fue registrada en 1997 con la Comisión de Asuntos Federativos de la República de Nigeria con número de registro PH/034626. NED Consultants ofrece capacitación en Loan Performer. La firma cuenta con 5 socios y dos están directamente involucrados con la implementación y capacitación de Loan Performer; algunos expertos certificados de Microsoft, Informática y Administración de Sistemas de Información. NED Consultants cuenta con tres oficinas en Nigeria – Lagos, Port Harcourt y Aba. Puede comunicarse con nosotros a ianyahuru@gmail.com o .

NED Consultants puede ser contactado a:

Direcciones:

Abia State: 128 Aba Owerri Road, Aba

Rivers State: Hall of Fame, UNN Alumini Building, Plot 2A Old GRA Extension, Port Harcourt.

Lagos State: 91 Adeniyi Jones, Ikeja

Teléfono: +234-8033169122, +234-8095593122

Correo: ianyahuru@gmail.com

Desde la Comunidad Loan Performer

| Le damos la bienvenida a los siguientes Usuarios Loan Performer: |

| |

- Get Ready DMF, RSA

- Shawn's Fincon, Zimbabwe

- Buggade Saccos, Uganda

|

| Tuvimos las siguientes capacitaciones: |

| |

1.

Capacitamos a 2 miembros del personal de RFM Fans Development Sacco durante 2 semanas en nuestra oficina.

2. Tuvimos una capacitación de 6 sesiones para actualizar a Chibueze en Nigeria.

|

| Tuvimos las siguientes Implementaciones: |

| |

1. Capacitación en el sitio para Salt-to-Ghana. Aún en curso.

2. Centralizamos 2 bases de datos de Turame.

3. Centralizamos 3 bases de datos de Hekima y cambiamos la moneda de la base de datos de USD a CDF.

4. Centralizamos 3 bases de datos de Smico y se puso en un servidor WAN local.

5. Convertimos la base de datos de Chibueze Microfinance Bank en Nigeria a versión 8. Lo mismo con la base de datos de Mecap en Senegal. |

Otros:

Sábado 20 Diciembre 2014:

Algunos miembros del personal de CCS en la fiesta de Fin de Año. |

Próximas Oportunidades de Capacitación Tenemos cada primer Lunes del mes una sesión de capacitación de 12 días (2 semanas, de Lunes a Sábado desde 9:00 a 17:00 hrs) en Loan Performer versión 8. La próxima capacitación inicia del 2 al 14 de Febrero del 2015. Este se ofrece en nuestra oficina en Kampala. El costo es de 750$ por participante. Al final de la capacitación los participantes deben pasar una prueba y un certificado será emitido. Use este link para descargar el plan de capacitación.

Si Kampala es demasiado lejos, podemos hacer una capacitación en nuestra oficina en Costa Rica. También tenemos capacitación en línea que toma 12 sesiones de 4 horas a un costo de 150 USD por sesión. También podemos adaptar este entrenamiento a sus necesidades y hacerlo más eficiente para ustedes

Tenemos una capacitación de actualización en Loan Performer 8.15, destinada a los usuarios de Loan Performer 7.10 que necesitan conocer la versión 8 o para aquellos que han estado trabajando con la versión 8, pero nunca han tenido una capacitación formal. Se llevará a cabo durante la última semana de enero (22 a 27 de Enero del 2015) en nuestra oficina.

Necesita ayuda con el Loan Performer? Pruebe la Ayuda en línea o Chat con nuestro personal.

|