|

| Fonctionnalités de Loan Performer |

|

|

|

|

|

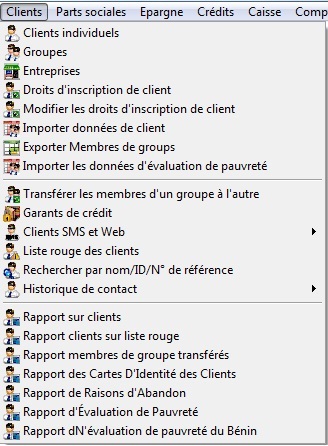

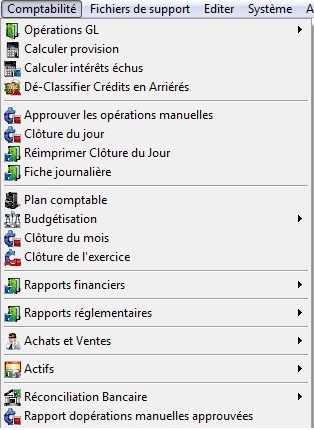

Cliquez ici pour agrandir l'image

|

| |

Parts Sociales

- Les membres peuvent acheter, vendre et transférer des parts sociales d'un membre à un autre par cash, chèque ou transferts du compte d'épargne du membre.

- Les parts sociales ont une valeur nominale et une valeur courante. La valeur nominale reste fixe, la valeur courante peut changer dans le temps.

- Les dividendes/ristournes peuvent être calculés d'après le nombre de mois pour lesquels le membre possède la part sociale ou indépendamment de cela. La période de dividende peut être définie avec un minimum de 2 et un maximum de 12.

- Les parts sociales mettent à jour automatiquement le grand livre.

|

|

|

| |

| |

|

Dépôts |

|

- Nombre maximum de comptes: 100,000 pour chaque type de compte: (individuel, groupe et entreprise) et par agence.

- Peut gérer 676 types d'épargne définissables par l'utilisateur où l'intérêt, le solde minimum, etc. peuvent être fixés par produit.

- Montant maximum de dépôt pour chaque catégorie: 12 chiffres plus 2 décimaux.

- Les transactions sont automatiquement passées dans le grand livre de LPF.

- Cette dernière fonctionnalité peut être désactivée si l'épargne est déposée dans un compte bancaire externe du client. Ceci peut être aussi configuré par produit.

- L'intérêt annuel peut être défini avec 2 chiffres et 2 décimaux.

- La période d'intérêt est flexible (peut être définie en mois jusqu'à une année maximum).

- L'utilisateur peut définir quelques soldes minimales pour le calcul de l'intérêt.

- Les transactions peuvent être importées à partir d'un fichier externe.

- L'intérêt peut être calculé soit sur les soldes journaliers ou sur les soldes mensuels minima.

- L'intérêt peut être ajouté automatiquement aux comptes. * Les charges et les rémunérations peuvent être ajoutés/déduits des comptes.

- Les transactions d'épargne peuvent être importées de fichiers externes.

- Le module de l'épargne supporte aussi les dépôts à terme.

|

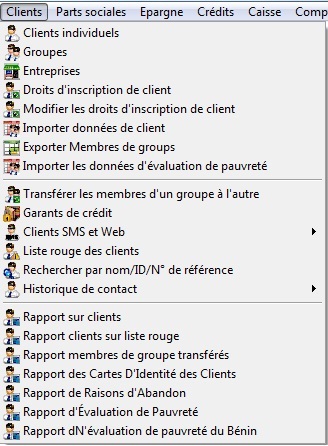

Cliquez ici pour agrandir l'image |

|

Vers le haut  |

|

|

|

|

|

| |

|

Crédits |

|

- Capacité maximale: 1 million de crédits par agence.

- Montant maximum de crédit: 12 chiffres et 2 décimaux.

- Les taux d'intérêt annuel peuvent être fixés peuvent être définis avec 3 chiffres et 5 décimaux.

- Montant maximum d'intérêt par tranche: 100 million.

- Au maximum 676 produits de crédit. Les paramètres de crédit peuvent être définis par produit.

- Gère plusieurs fonds de crédit et l'administrateur peut empêcher des décaissements à partir de fonds vides.Maximum capacity: Vers le haut

|

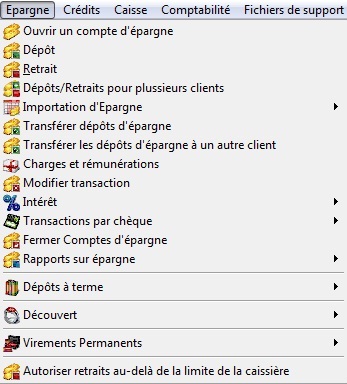

Cliquer ici pour voir un image plus large |

|

- Les crédits peuvent être entrés comme crédits aux clients individuels, crédits aux groupes, avec une ventilation du montant de crédit du groupe pour les montants effectivement reçus par les membres ou comme crédit direct aux membres dans un groupe.

- Les transactions sont automatiquement passées dans le grand livre de LPF.

- Gère les demandes de crédit, le paiement de commissions, l'approbation de crédit, le décaissement et les remboursements. Les commissions peut être définies comme: non perçues, à entrer les demandes de crédit ou après et/ou déduites au décaissement et/ou avec chaque tranche.

- Les commissions sont définies soit comme un pourcentage du montant de crédit ou comme un montant fixe. L'utilisateur peut décider si le paiement est un revenu ou dette envers de tierces parties (comme par exemple une prime d'assurance).

- Les périodes de grâce sont supportées. L'utilisateur peut décider si l'intérêt sera calculé sur la période de grâce.

- Les périodes de tranche suivantes sont supportées: journalier, hebdomadaire, deux-semaines, semi-mensuelles, mensuelles, bimensuelles, trimestrielles, quatre-mois, semi-annuelles, annuelles. Il est aussi possible de définir un calendrier de remboursement avec toutes les tranches d'intérêt dans la période de grâce.

- La fonctionnalité de jours non ouvrables et week-ends empêche d'avoir des tranches payables ces jours là. L'utilisateur peut décider de reporter les jours dus au jour ouvrable suivant ou au jour ouvrable précédent (ou de ne pas effectuer de reports du tout).

- L'intérêt peut être calculé avec un taux fixe, un taux dégressif ou un solde escompté.

- L'intérêt peut être calculé soit sur le nombre de jours de la période de crédit soit selon les périodes de tranche. L'utilisateur peut définir le nombre de semaines par année.

- L'intérêt peut être calculé dans des parts égales pour toutes les tranches ou comme payable avec la première tranche de remboursement. L'intérêt peut être déduit du montant de crédit au décaissement.

- L'utilisateur peut décider que x pour cent du montant de crédit demandé devrait être disponible sur l'un des comptes épargne ou comme parts sociales. Ce pourcentage peut être différent selon qu'il s'agit de crédit individuel ou de groupe.

- Le calendrier de remboursement généré par le programme peut être modifié pour chaque tranche (date, principal et intérêt), même au niveau des membres de groupe.

- Les crédits peuvent être décaissés en espèces, par chèque, comme un dépôt sur le compte d'épargne du client ou comme un transfert sur le compte bancaire externe du client.

- Les décaissements par tranches sont supportés.

- Les dates de tranches peuvent être calculées comme commençant à partir du jour de décaissement ou - en cas de chèques - à partir de la date de transfert effectif du montant.

- Le remboursement peut se faire par cash, par chèque, à partir du compte épargne du client ou par transfert bancaire.

- Les pénalités peuvent soit être entrées manuellement crédit par crédit, ou être calculées par LOAN PERFORMER pour tous les crédits en arriérés. Dans ce dernier cas, les pénalités peuvent être calculées comme un montant fixe sur la période en arriérés, ou comme un pourcentage sur soit le principal en arriérés, le principal et intérêts en arriérés ou sur le cumul du principal, intérêt et pénalités en arriérés.

- Si un lien a été défini entre les crédits et l'épargne, un transfert automatique peut être fait pour rembourser les crédits en arriérés à partir du compte de garantie de crédit ou à partir de l'épargne obligatoire.

- Les crédits peuvent être rééchelonnés en ajoutant de nouvelles tranches ou en modifiant les montants des tranches futures.

- Les demandes de crédit, les approbations, les décaissements et les remboursements peuvent être importés à partir de fichiers externes.

- Supporte la production de lettres d'avertissement définissables par l'utilisateur qui a la latitude d'indiquer le contenu et la période.

- Les clients peuvent être mis sur la liste rouge. Dans ce cas, les clients ne peuvent plus recevoir de nouveaux crédits.

- La provision de crédit peut être calculée selon 5 classes définissables par l'utilisateur. Les comptes du GL peuvent être mis à jour automatiquement.

- Les crédits peuvent être abandonnés crédit par crédit ou automatiquement en suivant des critères définissables par l'utilisateur.

- Produit, parmi tant d'autres rapports, les rapports âge des arriérés, portefeuille à risque et des rapports de performance par agent de crédit.

- Un lien peut être créé avec des données de planification à partir d'une feuille de calcul Excel et un rapport peut être créé pour comparer les plans avec les réalisations.

- Les données de crédit peuvent être archivés et désarchivés.

- A la demande de crédit ou au décaissement, les données peuvent être exportées vers Word pour la création de contrats de crédit avec la fonctionnalité du publipostage de Word.

|

|

|

|

|

|

| |

Comptabilité |

| |

- Immobilisations, Débiteurs et Créditeurs y Grand Livre.

- Un maximum de 1 000 000 comptes.

- Montant maximum supporté pour la passation: 13 chiffres et deux décimaux.

- L'utilisateur peut définir le nombre de chiffres pour les comptes. Des codes pour faciliter l'analyse des produits, bailleurs et agences. Auparavant, l'utilisateur était contraint au plan comptable américain. Pour le moment, ceci n'est plus le cas.

- L'utilisateur peut entrer de nouveaux comptes ou modifier, effacer des comptes existants. Les comptes peuvent être définis jusqu'à 5 niveaux.

- L'utilisateur peut définir des centres de coûts, lier les clients aux centres de coût et lancer tout les rapports financiers selon centre de coût.

|

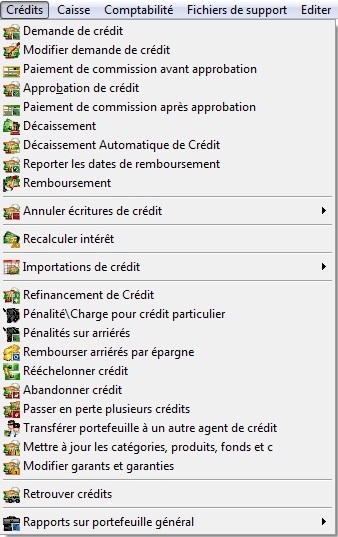

Cliquer ici pour voir un image plus large |

| |

- L'utilisateur peut définir un modèle/masque pour les numéros de pièce comptable.

- L'utilisateur peut définir quels comptes mouvementer pour les passations automatiques (transactions faites à partir des modules des parts sociales, de l'épargne et des crédits).

- Des passations manuelles ou non-automatiques peuvent être faites (en plus des passations automatiques pour les dépôts et les crédits).

- Supporte les budgets (avec l'option de configurer un budget multi-bailleurs).

- Toutes les transactions automatiques sont passées selon les principes de la comptabilité de caisse (et non pas d'exercice), mais l'utilisateur peut mettre à jour les comptes avec l'intérêt à payer/recevoir.

- Produit des rapports de suivi du budget, de profits par périodes, d'analyse des comptes, la balance, des états financiers comme le bilan et le résultat par période.

- Les articles du bilan sont définissables par l'utilisateur.

- L'export vers des logiciels de fournisseurs tiers (comme Quickbooks, Sun Systems, Navision etc).

- Les transactions du grand livre peuvent être importées à partir de fichiers externes. Vers le haut

|

|

Dites - nous ce que vous pensez pour que nous puissions vous servir le mieux. Donnez - nous vos avis sur Loan Performer |

|

|

|

|

|